1. Inleiding

De Wet financiering decentrale overheden (Wet fido) geeft een kader voor het (financierings-) risicomanagement. Het betreft het raamwerk voor het financieringsbeleid. Dit is verder uitgewerkt in de gemeentelijke Regeling treasury. Deze regeling geeft een uiteenzetting van de kaders, waarbinnen het treasurybeleid van de gemeente Houten wordt vormgegeven en de bevoegdheden en verantwoordelijkheden van de treasuryfunctie worden beschreven.

Daarnaast zijn er beleidsregels met betrekking tot het verstrekken van geldleningen en garanties. Deze beleidsregels bieden toetsingskaders c.q. spelregels voor het beoordelen van lening- en garantieaanvragen.

2. Ontwikkelingen

De door BNG gehanteerde basisrente wordt voor Houten al jaren gebaseerd op Euribor (Euro Interbank Offered Rate; het rentetarief voor leningen tussen de Europese banken). Europese regelgeving vereist van basisrentes dat ze robuust en betrouwbaar zijn. Nieuwe regels bepalen dat basisrentes meer op basis van transacties moeten worden berekend en minder op basis van inschattingen van banken om de objectiviteit te vergroten. ECB (Europese centrale bank) heeft als alternatief voor Euribor de basisrente €STR (Ester) geïntroduceerd die aan deze regelgeving voldoet. Doordat de nieuwe basisrente €STR op een andere wijze wordt berekend, zal deze naar verwachting niet helemaal gelijk zijn aan de bestaande basisrente. In de markt worden momenteel methoden en standaarden ontwikkeld om de nieuwe basisrente zo veel als mogelijk gelijk te stellen aan de bestaande basisrente om schommelingen te beperken.

3. Rentevisie

Voor de financieringsbehoefte (korte en lange termijn) is een visie op de rente-ontwikkeling onontbeerlijk. Daarom wordt gebruik gemaakt van diverse renteverwachtingen van kredietwaardige instellingen. Op basis daarvan wordt de gemeentelijke rentevisie geformuleerd.

De FED (de centrale bank van de Verenigde Staten van Amerika) heeft de beleidsrente medio 2021 gehandhaafd op 0,25%. Doel hiervan is o.a. de economische schade van het coronavirus zo veel mogelijk te beperken. De rente van de ECB (Europese centrale bank) is medio 2021 0%.

De 10-jaars swaprente, de maatstaf voor de kapitaalmarktrente steeg van -0,2% medio 2020

naar -0,04% medio 2021. De 3-maands Euribor (Euro Interbank Offered Rate; het rentetarief voor leningen tussen de Europese banken) daalde van -0,44% medio 2020 naar -0,54% medio 2021. Voor medio 2021 is de verwachting, dat de 10-jaars swaprente in de eurozone zich rond de 0,07% zal bewegen. De korte termijnrente zal gemiddeld uitkomen op -0,54%.

4. Renterisico

Voor het renterisico gelden er twee normen namelijk de renterisiconorm en de kasgeldlimiet. Er dient binnen deze normen geopereerd te worden.

Renterisiconorm (lang)

Het doel van de renterisiconorm is het beperken van de gevolgen van een stijgende kapitaalmarktrente op de rentelasten in geval van herfinanciering en renteherziening van geldleningen. Dit wordt bereikt door een limiet te stellen aan dat deel van de vaste schuld waarover het rentepercentage in een bepaald jaar moet worden aangepast aan de op dat moment geldende markttarieven. Deze norm is op 20% van de lastenkant van de begroting gesteld en wordt afgezet tegen de jaarlijkse verplichte aflossingen en de renteherzieningen.

bedragen x € 1.000 | ||||

Renterisiconorm | 2022 | 2023 | 2024 | 2025 |

|---|---|---|---|---|

Stand van het begrotingstotaal | 143.505 | 122.801 | 110.844 | 110.914 |

Renterisiconorm 20% van de begroting | 28.701 | 24.560 | 22.169 | 22.183 |

Renterisico op de vaste schuld | 14.171 | 4.171 | 4.171 | 4.171 |

Ruimte onder risiconorm | 14.530 | 20.389 | 17.998 | 18.012 |

Uit bovenstaande tabel blijkt dat wij meerjarig onder de norm uitkomen.

Kasgeldlimiet (kort)

Om het risico van kortlopende financiering te beperken is in de Wet fido de kasgeldlimiet vastgesteld. De kasgeldlimiet is een vastgesteld percentage (8,5%) berekend over de lastenkant van de begroting. Zodra de kortlopende financiering (kasgeldleningen) drie kwartalen boven dit bedrag uitkomt, is de gemeente verplicht over te gaan tot consolidatie. De kortlopende schuld moet dan omgezet worden in een langlopende geldlening. Voor 2022 zit ons kasgeldlimiet op bijna € 12,1 miljoen. Het verwachte financieringstekort bedraagt begin 2022 € 14,9 miljoen en loopt op gedurende het jaar. Dit tekort wordt veroorzaakt door aflossingen op leningen en openstaande kredieten.

Gezien de overschrijding op de kasgeldlimiet, wordt eind 2021 een plan gemaakt om gedeeltelijk te consolideren. De huidige markt voor het kasgeld is dusdanig dat het lonend is de kasgeldpositie niet overhaast te consolideren op de kapitaalmarkt. Door dagelijks de ontwikkelingen op de geld- en kapitaalmarkt te monitoren kan, in geval van een stijgende rente, snel gehandeld worden.

5. Liquiditeitsplanning en financiëringsbehoefte

De liquiditeitenplanning voor 2022 is als volgt:

bedragen x € 1.000 | |

Liquiditeitenplanning | 2022 |

|---|---|

Stand liquiditeiten 1/1 | -14.938 |

Saldo exploitatie | 5.159 |

Saldo investeringen | -20.077 |

Saldo grondexploitatie | 11.970 |

Saldo financiële activiteiten | -15.202 |

Stand liquiditeiten 31/12 | -33.088 |

In 2022 stijgt de financieringsbehoefte van € 14,9 miljoen begin 2022 tot naar verwachting € 33,1 miljoen eind 2022. De belangrijkste reden hiervoor zijn meerdere aflossingen op bestaande leningen en kredieten voor renovatie van scholen.

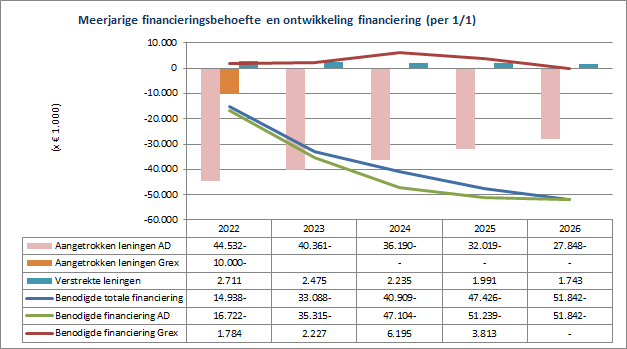

Bij de meerjarige financieringsbehoefte is rekening gehouden met de in de begroting opgenomen

investerings- en bestedingsplannen, alsmede met de geraamde inzet van voorzieningen. Daarnaast is vanwege het ontbreken van een meerjareninvesteringsprogramma, vanaf 2022 een aanname hieromtrent gedaan. Hieruit volgt het volgende beeld voor de meerjarige financieringsbehoefte.

Grafiek: meerjarige financieringsbehoefte en verloop leningenportefeuille

In bovenstaande grafiek stijgt de financieringsbehoefte vanuit de Algemene Dienst meerjarig naar ruim € 50 miljoen, terwijl de financieringsbehoefte vanuit de grondexploitaties op termijn verdwijnt. De stijgende financieringsbehoefte wordt verklaard door aflossingen op bestaande leningen, kredieten voor renovatie van scholen en stijgende kosten op sociaal domein.

6. Rentetoerekening

Vanaf 2017 moet de ‘reële’ (omslag)rente in de begroting worden verwerkt. Middels onderstaand renteschema wordt inzicht gegeven in de rentelasten, het renteresultaat en de wijze waarop rente aan investeringen, grondexploitaties en taakvelden wordt toegerekend.

Bedragen x € 1.000 | |||

Renteschema | 2022 | ||

a. | De externe rentelasten over de korte en lange financiering | 1.281.271 | |

b. | De externe rentebaten | -37.192 | |

Totaal door te rekenen externe rente | 1.244.079 | ||

c. | De rente die aan de grondexploitatie moet worden doorberekend | 0 | |

De rente van projectfinanciering die aan het betreffende taakveld moeten worden toegerekend | |||

De rentebaat van doorverstrekte leningen indien daar een specifieke lening voor is aangetrokken (= projectfinanciering), die aan het betreffende taakveld moet worden toegerekend | 37.192 | ||

37.192 | |||

d1. | Rente over eigen vermogen | 0 | |

d2 | Rente over voorzieningen (gewaardeerd op contante waarde) | 0 | |

De aan de taakvelden (programma's inclusief overzicht Overhead) toegerekende rente (renteomslag) | 1.281.271 | ||

e. | De werkelijk aan taakvelden (programma's inclusief overzicht Overhead) toegerekende rente (renteomslag) | 1.152.787 | |

f. | Renteresultaat op het taakveld treasury | -128.484 | |

Op basis van bovenstaand overzicht, is de voorcalculatorische omslagrente in de begroting 2022 berekend op 1,0%. Dit percentage is 0,5 % lager dan de omslagrente in 2021. Deze rente wordt toegepast aan de uitgaven- en inkomstenkant van de begroting. Ook geldt deze omslagrente normaliter als basis voor het bepalen van de rentekosten aan de hand van de geraamde financieringsbehoefte. Nu de rente op de kapitaalmarkt al tijden laag is en naar verwachting blijft, is het rentepercentage van 1% voor het bepalen van de rentekosten voor de periode 2022-2025 een reëel percentage, dat geen bijstelling behoeft voor onvoorziene renteontwikkelingen .

7. Wet schatkistbankieren

Eind 2013 is de Regeling Schatkistbankieren in werking getreden. Op grond van deze regeling dienen decentrale overheden eventuele overtollige geldmiddelen in ’s Rijks Schatkist aan te houden, dit met uitzondering van een zeker drempelbedrag. Voor Houten ligt de drempelwaarde in 2022 op € 2,8 miljoen. Omdat de gemeente voornamelijk aan de opnemende kant zit, wordt een situatie van overtollige middelen niet verwacht.

8. Wet houdbare overheidsfinanciën (wet Hof)

Per 1 januari 2014 is de Wet Houdbare Overheidsfinanciën (Wet Hof) van kracht. Deze wet zorgt er voor dat de schulden van de totale Nederlandse overheid niet te hoog worden. De grens van het toegestane tekort bedraagt 3,0% BBP (Bruto Binnenlands Product). Naast het Rijk dient ook de decentrale overheid zich aan strengere normen te houden. Voor de periode van 2019 tot en met 2022 ligt de norm op -0,4 % van het bruto binnenlands product (bbp). De individuele EMU-referentiewaarde voor Houten bedraagt voor 2021 bijna € 4,0 miljoen (tekort). Dit gegeven komt uit de septembercirculaire 2020. Voor 2022 is de referentiewaarde nog niet bekend, daarom gaan we uit van de waarde over 2021.

In onderstaand overzicht is te zien het werkelijke EMU-saldo 2020 en de verwachte EMU-saldi over 2021 en 2022 respectievelijk € 3,4 miljoen, € 4,8 miljoen en € 16,6 miljoen (overschot) bedragen. De conclusie die daaruit kan worden getrokken, is dat Houten in 2020, 2021 en 2022 in positieve zin bijdraagt aan het EMU-saldo.

Bedragen x € 1.000 | |||

Werkelijk 2020 | Begroting 2021 | Begroting 2022 | |

Exploitatiesaldo vóór toevoeging aan c.q. onttrekking uit reserves (zie BBV, artikel 17c) | 2.267 | -7724 | -1.378 |

Mutatie (im)imateriële vast activa | -4.612 | -600 | -5.415 |

Mutatie voorzieningen | -1.124 | 149 | 225 |

Mutatie voorraden (inclusief bouwgronden in exploitatie) | 2385 | -11.772 | -12.313 |

Verwachte boekwinst bij verkoop effecten en verwachte boekwinst bij verkoop (im)materiële vaste activa | 0 | 0 | 0 |

Berekend EMU-saldo | 3.370 | 4.797 | 16.575 |